株式譲渡は企業間で行われるM&Aなどで活用されるので、比較的よく耳にする手法です。

しかし、事業譲渡との違いを問われた際に、違いを明確に回答できる方は少ないのではないのでしょうか。

ここでは、株式譲渡に関する知識や、事業譲渡との違い、株式譲渡や事業譲渡を行う際のメリット・デメリット、そして株式譲渡に関する手続きの流れなどを解説します。

Contents

株式譲渡とは

株式譲渡とは、譲渡企業の株主が保有している株式を売却して、購入先の譲受企業や個人に経営権を継承する手法のことを指します。

株式譲渡は、譲渡企業と譲受企業の間で株式譲渡契約を締結した後に、譲受企業が代金を支払い譲渡企業が株式を交付することで譲渡されます。

他のM&Aの手法においても、比較的手続きが簡単なのでよく利用される手法の中のひとつです。

株式譲渡の種類

株式譲渡の種類には、「相対取引」「市場買付け」「公開買付け」の三つの方法があり、それぞれ異なる買い方をします。

相対取引

相対取引は、主に非上場企業の株式を取得する方法のことを指し、逆に言うと非上場企業は相対取引しか株式の取引ができません。

買い手と売り手が直接株式を取引するので、株主が少ない場合にはスムーズに取引が終わるというメリットがありますが、株主が分散している場合には株主ごとの個別の交渉になるので、思ったように交渉が進まないことがあります。

市場買付け

市場買付けとは、上場している株式を株式市場から買い付ける方法です。

株式市場には一定量の株式が流通しているので、多くの株式を比較的短期間で買い集められるのが特徴です。

ただし、株式購入には「5%ルール」というものがあり、発行済株式総数および潜在株式総数の合計5%を超えて取得した場合には、その取得日より5営業日以内に大量保有報告書を管轄する財務局へ提出する必要があるので注意が必要です。

株式の過半数を目指すような取引を行う場合には、買付け動向が明らかになるのであまり選択される手法ではありません。

公開買付け

公開買付けとはTOBなどとも言われ、上場企業や有価証券報告書提出会社が発行した株式を大量に買付けすることを目的として、不特定多数の株主か公告に買付けの申し込みを勧誘し、市場以外で株式を買付ける方法です。

株式購入価格は、通常時よりも高価なプレミア価格になることが多いようです。

公開買付けには、対象企業から了承を得た友好的TOBと、事前に合意なしに行われる敵対的TOBがあります。

株式譲渡と事業譲渡の違いは何?

株式譲渡と事業譲渡では、事業を手放すという意味で同じようなことであると勘違いされている方も多くいますが、さまざまな点で異なります。

株式譲渡と事業譲渡とは

株式譲渡は売り手企業が買い手企業に対して、株式の一部や全量を譲渡して、買い手企業が売り手企業に相応の譲渡対価を支払うことを指します。

これに対して事業譲渡は、株式の譲渡などは行わず事業のみを譲渡し、譲渡先の企業から譲渡対価を貰います。

株式譲渡と事業譲渡の相違点とは

株式譲渡と事業譲渡の主な相違点は、以下の通りです。

株式譲渡と事業譲渡とでは対象の範囲が異なる

株式譲渡の譲渡・譲受対象は、企業の株式が該当することになります。

そのため、企業の資産や負債等の企業が計上する全ての資産が対象になります。

一方で事業譲渡の譲渡・譲受対象は、事業の一部や全部に関連する資産や負債になります。

株式譲渡と異なり個別に継承する資産や負債を決めることができるので、対象の範囲が大きく異なります。

取引をする主体が異なる

株式譲渡は、株式を個人や法人の株主から株主へ継承するのに対して、事業譲渡は事業そのものを法人から法人へ継承させるので、取引の主体が対象会社になるので株主は直接関与しません。

契約等の扱いや許認可が異なる

株式譲渡は、企業を包括的に継承するので従業員や取引先などの環境面も全て引き継がれます。

その為に、株式譲渡後も会社の運営に関しては特別大きな対応は不要になります。

それに対して事業継承は、事業に焦点を当て継承するので、従業員や顧客までは基本的に引き継がれることはないので、新たな事業に対する人材なども個別に対応する必要があります。

税金の取り扱いが異なる

株式譲渡で発生した譲渡益は、消費税の対象ではありませんが譲渡益に対して「所得税及び復興特別所得税15.315%」と「住民税5%」の合計20.315%の税金が課されます。

事業譲渡では、事業譲渡に伴う譲渡益に関しては法人税が約30%課され、資産等の譲渡で発生した譲渡益には更に消費税が課されます。

株式譲渡と事業譲渡におけるメリットとデメリット

株式譲渡と事業譲渡の違いに関しては前述のようになりますが、どちらを選択するのかを決めるにはそれぞれのメリットとデメリットを把握しておく必要があります。

株式譲渡と事業譲渡のメリットとデメリット

| 項目 | メリット | デメリット |

|---|---|---|

| 株式譲渡 | ・譲渡の手続きが比較的容易で短期間で譲渡できる ・会社をそのまま譲渡するので許認可も引き継げる ・従業員の雇用を守ることができる | ・株主が分散している場合には、全ての株式を取得することが困難である ・簿外債務を引き継ぐ恐れがある ・不採算事業があると譲渡価格が下落する恐れがある |

| 事業譲渡 | ・譲渡したい事業のみ選ぶことができる ・株主全員の同意がなくても譲渡可能 ・譲渡後も会社の運営を継続することができる | ・個別に譲渡を行うので手続きが複雑化することがある ・競業避止義務の規定*により、譲渡後の事業に制限がかかる ・事業に関連する社員や得意先への対応が必要になる |

*会社法第21条 事業譲渡会社に課される競業避止義務による

株式譲渡のメリット

株式譲渡のメリットは、手続きが比較的容易に終わらせることができることにあります。

短期間で譲渡できるので、スピード感ある経営母体変更ができます。

また、会社をそのまま譲渡するので、許認可なども引き継ぐことができます。

酒造や産業廃棄物などの取得に時間がかかるような認可も、株主譲渡であればそのまま引き継ぐことができます。

また、今まで大切に守り続けてきた従業員の雇用も、株式譲渡後もそのまま引き継ぐことができるので、安心して従業員の未来を託すことができます。

株式譲渡のデメリット

株式譲渡のデメリットとして、株式が分散していない場合には問題ありませんが、分散している際には全ての株式を取得することが非常に困難になります。

また、債務の全てを引き継ぐことになるので、事前に全て確認した上で譲渡しないと大きな負債などを背負うことになります。

不採算事業などを抱えている場合には、譲渡価格が大幅に下落する恐れもあるので注意が必要です。

事業譲渡のメリット

事業譲渡のメリットは、会社ごと譲渡するわけではなく譲渡したい事業のみ選ぶことができる点にあり、譲渡後も会社の継続をすることができます。

複数の事業展開から、メインになる事業を絞って企業価値を高めたい場合になど利用され、経営の立て直しをするのに最適とされます。

また、株主総会の特別決議により実行することができるので、株主全ての同意がなくとも譲渡することができます。

事業譲渡のデメリット

事業譲渡のデメリットとして、個別に譲渡を行うので譲渡に関する手続きが複数発生するため複雑化することが挙げられます。

また、競業避止義務の規定により、譲渡後に譲渡した事業と同じ事業を20年間(特約をした場合は30年間以内)同地域や隣接地域で行うことができないように事業に制限がかけられます。

最も大きな問題としては、事業のみ譲渡するので事業に関連する社員や得意先への対応が必要になる点にあります。

現在働かれている方々の雇用を保証することができないので、注意が必要になります。

株式譲渡を行う際の手続きの流れ

実際に株式譲渡を行う際の手続きは以下のようになります。

事前に必要な書類

事業譲渡を行う際には、事前に以下のような書類を準備する必要があります。

- 株式譲渡承認請求書

- 株式譲渡契約書

- 株主総会招集通知

- 株主総会議事録

- 株主名簿記載事項証明書

- 株主名簿記載事項書換請求書

- 株主名簿

①株式譲渡の制限確認

株式を譲渡する際には、株式の譲渡制限があるのかを事前に会社定款をみて確認する必要があります。

株式譲渡の制限とは、株式を売買する際に会社の承諾が必要になりますという取り決めになり、非上場企業のほとんどの定款に制限が付けられています。

②譲渡承認の請求

株式譲渡の制限がかけられている場合には、譲渡者は勝手に株式を譲渡することができないので事前に株式の譲渡承認の請求を行う必要があります。

譲渡承認請求書を提出すると、会社は株主に株主総会もしくは取締役会の開催通知を送付する必要があります。

有限会社に関しては、例外なく譲渡制限が付けられているので、譲渡承認が無条件に必要になります。

③取締役会及び株主総会での承認確認

前述の手続きにより、取締役会及び株主総会で株式譲渡承認請求の承認・不承認を決めます。

株主が多数の場合には、委任状により代表者が一括して対応することもあります。

当然の事ながら承認されなかった場合には、株式の譲渡はできません。

④取締役会及び株主総会での決議内容の通知

取締役会及び株主総会において、株主譲渡承認が完了した際には各株主に株式譲渡の承認が得られた旨の通知を行う必要があります。

会社として承認請求がなされた日から、2週間以内に承認及び不承認の通知を行います。

2週間以内に決議内容の通知を行わなかった際には、譲渡承認が決定したものとみなされます。

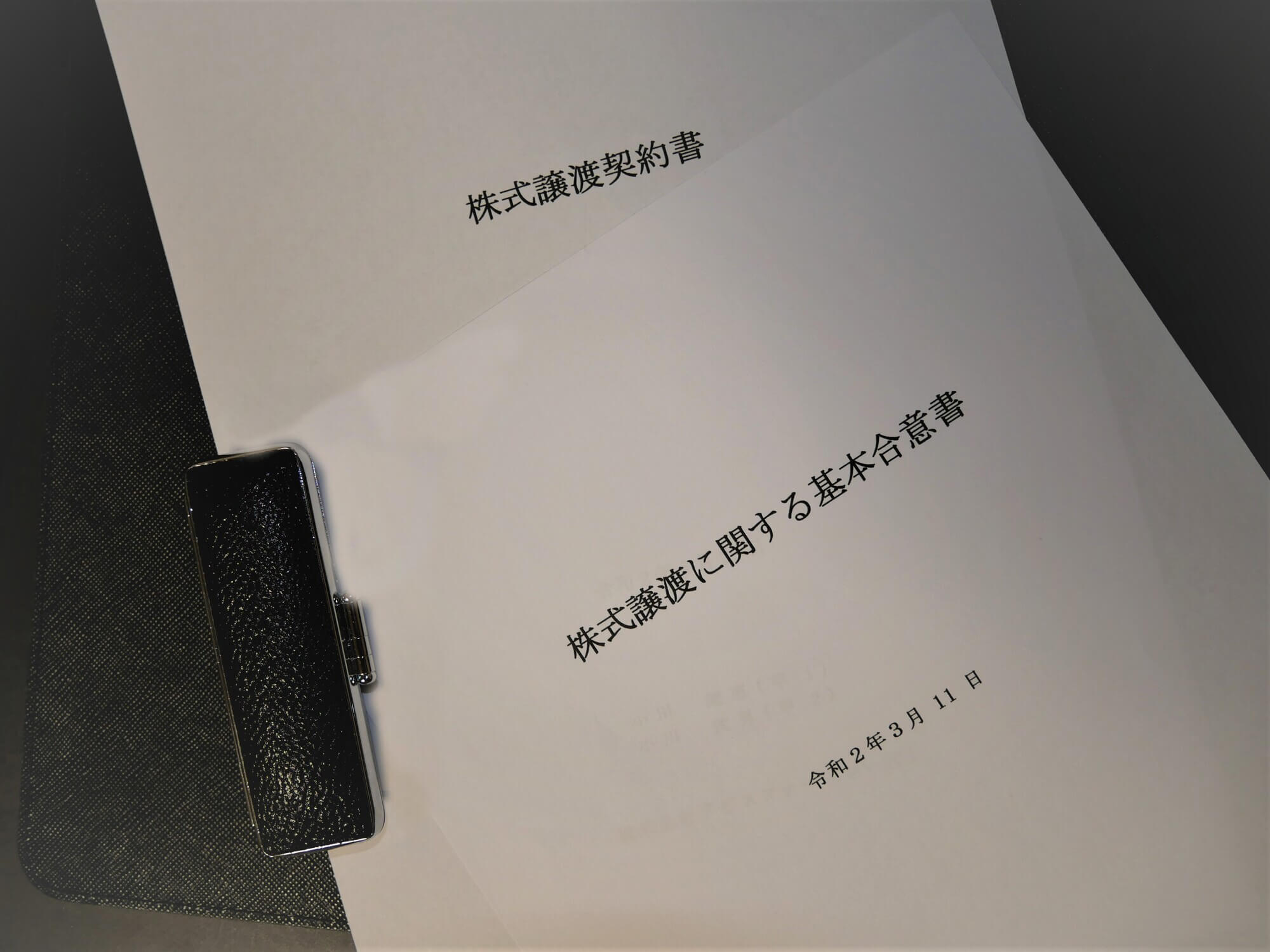

⑤株式譲渡契約の締結

決議で譲渡承認が得られたら、株式譲渡契約の締結に向けてデューデリジェンスが行われます。

デューデリジェンスとは、売り手と買い手のトップ同士が売却側の財務状況、設備や資源の確認、売り手に未申請の負債やその他リスクなどないかを打ち合わせるプロセスのことを指します。

譲渡内容にお互いの食い違いが無いことが確認された時点で、最終的に株主譲渡契約書を以って契約の締結となります。

⑥代金決済および重要な物品の交付

売り手は買手に重要物品の引き渡しを行い、株式譲渡の前提条件を確認した上で譲渡代金の支払いを行います。

重要物品には、株式譲渡承認書・譲渡承認議事録・通知書・株主名簿・役員の辞任届・押印済みの株主名簿書換請求書などが含まれます。

⑦株主名簿の書き換え、証明書の交付

株式譲渡契約書の締結後には、株主名簿の書き換え作業が発生します。

売り手と買い手の当事者が共同で、株主名簿記載事項書換請求書を提出し名簿に記載された情報を更新します。

名簿の作成と更新は会社法により規定されているので、滞りなく変更する必要があります。

⑧証明書の交付

株主名簿記載事項証明書を交付してもらい、株主名簿が正しい情報に更新されているか確認することで全ての手続きが完了となります。

株式譲渡と事業譲渡の選択基準

株式譲渡の種類や事業譲渡との違いを解説しましたが、実際にどのような選択基準を設けて使い分ければ良いのかを更に掘り下げて解説します。

株式譲渡を選択するケース①取得に時間が掛かる許認可の有無

事業譲渡では許認可が引き継がれません。

再取得に時間が掛かる事業を展開する予定があるのであれば、許認可ごと事業を継承できる株式譲渡の手法が良いでしょう。

株式譲渡を選択するケース②譲渡企業で新たに事業を起こす

事業譲渡の手法を利用した場合には、譲渡企業は取引が終わった後に同一市町村や隣接地域で同じ事業をおこなうことができなくなる「競業避止義務」の対象になります。

譲渡企業を利用して同じ事業の展開を検討している場合には、株式譲渡を選択する方がスムーズに事業展開することができます。

株式譲渡を選択するケース③煩雑な手続きをおこないたくない

事業譲渡は個別に事業を継承するので、事業ごとに契約を都度交わす必要があります。

一方で、株式譲渡の場合は株式譲渡契約を締結することで、許認可を含む時間の掛かる手続きが同時に終わるので、比較的簡単に事業を継承することができます。

事業譲渡を選択するケース①訴訟や潜在的な債務の可能性がある

売り手側に訴訟のリスクや潜在的な債務の可能性がある場合には、事業譲渡の手法が好まれます。

株式譲渡では、そのリスク全て引き継いでしまうのでメリットだけある事業のみ継承する方がよりリスクが少なくなります。

また、リスクを抱えている企業であることを理由にして、企業価値を低く見積もられることや、デューデリジェンスが厳しくなるなどの対応を求められることもあります。

事業譲渡を選択するケース②譲渡側が自社企業を手放したくない場合

株式譲渡を利用すると、企業ごと譲渡側に全てを譲ることになります。

まだ所有している会社を経営したい意向がある場合には、事業譲渡で部分的に会社を切り離すことで事業を継承することができます。

経営者が引退を考えていないなどの場合では、事業譲を選択する方が良いかもしれません。

事業譲渡を選択するケース③譲渡したい範囲が決まっている

会社ごと買収して譲渡するのではなく、譲渡したい事業があらかじめ決まっている場合や、コア事業とノンコア事業を切り離して譲渡をしたい場合は、選択して譲渡ができる事業譲渡を利用します。

売り手側が株式譲渡を成功させるためのポイント

では、具体的に株式譲渡を成功させる為にはどのようなことに気を付ければ良いのでしょうか?

以下では、売り手側が株式譲渡を成功させるためのポイントを解説します。

株式譲渡は企業価値が高い時に行う

一般的に企業の業績が良い時には、企業の業績を更に上げようと考えるので株式譲渡を行うイメージはつきにくいものです。

しかし、業績が悪い時に会社を清算しようと考えて株式譲渡を行っても、良い条件で交渉することが困難になるだけでなく、譲渡先を見つけることも難しくなります。

企業として余力がある時に、先を見通して株式譲渡を決断することも必要です。

株式譲渡の目的を明確にする

株式譲渡は、売り手と買い手とでの条件調整が欠かせません。

企業としてどのような条件が譲れないのか明確にしておく必要があります。

例えば、高齢による後継者不足で社外の第三者に事業を継承して欲しいのか、将来的な業績の見込みが立てることができなくなり、経営意欲が低下している場合など時間をかけると状況が悪化する恐れがあるので目的は明確にしておきましょう。

買い手側が株式譲渡を成功させるためのポイント

買い手側が株式譲渡を成功させるためのポイントは、以下のようになります。

従業員や得意先と契約を締結しなおす必要がない

株式譲渡は前述の通り会社の従業員や得意先など環境面の全てを譲渡するので、契約はもちろん各種許認可なども新たに取得する必要がないため、スムーズに事業を譲渡することができます。

よって企業がもっているブランド力を維持したまま獲得できるといっても良いでしょう。

買収の目的や自社の事業とのシナジーを考える

自社と商圏が異なる同業者の買収を行う場合や、異なる業種を買収して商圏の拡大を図る際には事前の調査を徹底的に行う必要があります。

買い手側の失敗の多くは、調査不足による見込みの甘さになります。

株式譲渡に伴う費用対効果を見極めることが、売上拡大の最大化を図ることに繋がります。

株式譲渡をする際の注意点

株式譲渡をする際の注意点は次のようになります。

株式における譲渡制限の有無を確認

株式譲渡制限の確認は必須事項です。

株式譲渡制限の確認を怠って手続きを進めると、制限が確認できた時点で取締役会や株主総会の承認を得る必要があり、勝手に取り進めていたことにより別のトラブルの原因にもなります。

国内企業のほとんどが株式譲渡制限会社といわれるので、取引内容に関わらず株式譲渡制限の有無は必ず確認するようにしましょう。

株式譲渡取引の公正さをチェックする機関がない

前述の株式譲渡の流れにもあるように、株式譲渡における公正をチェックする公的機関などは存在しません。

よって契約締結後に万が一何かのトラブルに巻き込まれたり、打ち合わせた内容に事実と異なる内容があっても当事者同士で問題を解決する必要があります。

その為に、譲渡契約をする際には事前に会社法に詳しいコンサルティング会社や専門家に相談すると安心かもしれません。

株券発行の有無を確認

株式会社は、基本的に株券の発行を義務付けられていないので発行する必要がありません。

しかし、中には株券を発行している企業もあるので定款にて事前に確認する必要があります。

発券されている場合には、株主譲渡の効力を発生させる為に同様に株券を発行する必要があります。

株券発行の有無を無確認のまま契約を取り交わして、後日株券発行が確認されると株式にかかる権利を行使することができません。

まとめ

会社の株式を譲渡するのは、中小企業にとっては何度も経験することではありません。

株式の譲渡や事業の譲渡自体は単純な取引になりますが、株式譲渡と事業譲渡のどちらを選択した方が会社のためになるのかは、前述のメリットやデメリットをよく踏まえて検討する必要があります。

株式譲渡するには、早い場合だと財務デューデリジェンスを含めて1ヶ月程度の期間で譲渡が終わり、業務が複雑化した場合などでは1年程度の時間を要すると言われます。

できるだけ早い段階で譲渡の目的を明確にしておくことで、失敗することのリスクは軽減できるのではないでしょうか。

株式譲渡ではさまざまな書類の作成を始めとして、専門的な知識が必要になることが多いので譲渡を円滑に進める自信がない場合には、譲渡などに強い専門のコンサルティング会社にサポートを求めることで企業価値を損なうことなく、イメージ通りのより良い譲渡ができるかもしれません。

株式譲渡で迷われている際には、一度コンサルティング会社に相談してみるのが良いでしょう。